Publié le 19 septembre 2018

Si les acquisitions récentes et retentissantes d’Ablynx (par Sanofi) et Tigenix (par Takeda) ont fait les gros titres de la presse financière, nous avons le souvenir que l’émergence et la prise de conscience de la valeur des sociétés biotech belges a eu lieu en 2002. Au début de cette année-là, le plus grand groupe pharmaceutique mondial, l’américain Johnson & Johnson, fait l’acquisition pour 320 millions USD de la société belge non cotée Tibotec-Virco, spécialisée dans la recherche contre le sida et l’hépatite C.

Actuellement, les marchés boursiers d’Euronext (Paris, Amsterdam, Bruxelles et Lisbonne) comptent une cinquantaine d’actions biotech reprises dans l’indice "Next Biotech" pour une capitalisation boursière de 15.7 milliards euros soit une moyenne de 300 millions euros environ par biotech. Si les biotech françaises sont largement majoritaires (37 sociétés contre 7 pour la Belgique et 6 pour les Pays-Bas), la valorisation des biotech belges est en moyenne (beaucoup) plus importante soit environ 600 millions euros par société. Preuve s’il en est aussi de l’importance de la biotechnologie en Belgique, les dernières années ont vu de nombreuses OPA réalisées sur notre sol (outre Ablynx et Tigenix, notons les rachats de biotech cotées comme Innogenetics, Devgen ou Movetis par exemple).

Des hauts et des bas

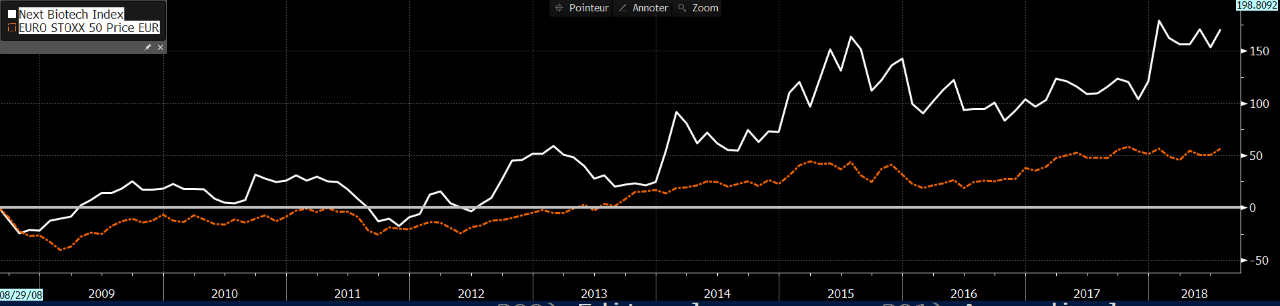

Les rachats de sociétés biotech se font la plupart du temps avec une prime très importante (Ablynx a par exemple été rachetée à 45 euros/action par Sanofi alors que l’action cotait moins de 20 euros avant la 1ère offre de Novo Nordisk…). Par ailleurs chaque bonne nouvelle peut propulser une action biotech à un cours beaucoup plus haut comme on a pu le constater avec le cours d’ArgenX ces derniers mois. Mais les investisseurs oublient souvent qu’une action biotech peut connaître également des heures moins glorieuses et chuter fortement (ex: Thrombogenics)... Bref, la volatilité des actions biotech est plus importante que pour la moyenne des actions cotées ou, autrement dit, à rendement plus élevé possible correspond un risque (de baisse) également plus élevé! Ainsi, au moment où nous écrivons ces lignes, les 50 actions biotech d’Euronext ont perdu en 2018 en moyenne 5,6% soit le double de la perte de l’indice Eurostoxx 50!

Un ratio risque-rendement particulier

Pourquoi les actions biotech ont-elles un ratio risque-rendement plus élevé que la moyenne? Pour 2 raisons essentiellement:

- D’une part elles essaient de développer une plate-forme innovante voire révolutionnaire (exemple: des traitements expérimentaux exploitant des cellules CAR-T, dans le domaine de l’immunothérapie anticancéreuse) et toutes les recherches n’aboutissent pas, loin s’en faut;

- D’autre part, la plupart des sociétés biotech "vivent sur leurs réserves" (de cash) car elles n’ont généralement pas encore de revenus provenant de la vente de leurs produits.

Le cash est en effet vital pour une société biotech. Celui-ci peut provenir de différentes sources: capital apporté par des actionnaires, subsides des autorités publiques, "milestones" (ou paiements d’étape quand une société biotech, en partenariat avec un grand groupe pharmaceutique passe une étape de développement d’un produit donné),… Les analystes regardent donc un ratio particulier aux sociétés biotech et appelé "cash burn rate" (littéralement "taux de brulage du cash"), soit le cash disponible divisé par les charges de la société biotech (essentiellement R&D et salaires du personnel). Dans beaucoup de cas, ce ratio n’excède pas 2, donc beaucoup de sociétés biotech ont un "taux de survie" n’excédant pas 2 ans avant d’espérer, grâce à leur développement, pouvoir lever de nouveaux capitaux… Exceptionnellement, certaines sociétés sont beaucoup mieux dotées en cash que d’autres (et donc présentent à court/moyen terme moins de risque, au niveau financier): c’était le cas d’Ablynx, mais c’est aussi par exemple le cas de Galapagos ou d’ArgenX.

Quatre stades de développement

Mais encore faut-il avoir un pipeline de produits innovants, de préférence à des stades de développement avancés. Classiquement, une société biotech ou pharmaceutique, passe par 4 stades de développement avant d’espérer mettre sur le marché un nouveau médicament: préclinique, phases 1, 2 et 3. Les analystes valorisent très peu les phases préclinique et 1 car la probabilité de succès à ce moment est encore très réduit. En cas de succès en phase 2 (tests sur un groupe réduit de patients malades), la valorisation augmente sensiblement. La phase 3 est beaucoup mieux valorisée (si ça marche!) mais est d’abord très couteuse en R&D. D’où le fait qu’avant celle-ci nombre de sociétés biotech concluent des partenariats avec des grands groupes pharmaceutiques (Pfizer, Novartis, Sanofi, Roche, Johnson & Johnson,…) qui leur apportent les capitaux nécessaires en contrepartie d’un pourcentage des revenus issus du médicament en développement si celui-ci est commercialisé ensuite.

Quelle place dans un portefeuille?

Bref, plus une société biotech a du cash en abondance et plus son pipeline de produits en développement est important et varié, plus son potentiel est élevé et plus son cours de bourse est susceptible de croitre fortement à terme.

Mais certains aléas peuvent encore rendre plus complexes l’analyse et donc la valorisation d’une société biotech: par exemple, une augmentation de capital vitale à un moment donné peut tout d’un coup être impossible à réaliser pendant une période indéterminée car les marchés boursiers sont dans une phase de fort recul… Ou encore une société voit brusquement un concurrent développer une molécule plus performante dans son domaine de prédilection car plus le marché est important en terme de patients à traiter (cancer, arthrose, alzheimer,…) plus il y a évidemment de concurrence.

En conclusion, si l’une ou l’autre action biotech a certainement sa place dans un portefeuille diversifié, il ne faut pas en surpondérer l’importance à moins d’en accroître conséquemment la volatilité et donc le risque. Afin de diminuer celui-ci, un investissement dans un fonds biotech, diversifié et géré par des professionnels, s’avérera la meilleure solution pour nombre d’investisseurs.